Risiko Melabur dalam Saham Waran.

Waran merupakan produk pelaburan yang memberi peluang kepada pelabur untuk mempelbagaikan pelaburan mereka. Ia popular di kalangan pelabur runcit, kerana ia tidak memerlukan modal yang besar dan berpotensi memberikan pulangan yang tinggi. Ini sekaligus menjadikan ia pilihan kepada pelabur kecil-kecilan yang tidak mempunyai banyak modal tambahan.

Walau bagaimanapun, ramai yang melabur dalam waran tanpa memahami sepenuhnya bagaimana ia berfungsi dan risiko yang bakal dihadapi. Di akhir artikel ini, anda akan dapat memahami asas-asas pelaburan waran dan implikasinya ke atas keputusan pelaburan yang dibuat

Jenis-Jenis Waran

Waran memberikan pemegangnya hak tetapi bukan kewajipan, untuk membeli atau menjual saham biasa atau saham pendasar (underlying shares) pada harga dan tempoh tertentu. Dalam erti kata lain, apabila melabur dalam waran, pelabur seolah-olah membuat ‘tempahan’ untuk membeli sebilangan saham pada masa depan tetapi pada harga yang telah ditentukan lebih awal.

Pemegang waran tidak mendapat hak mengundi atau hak memperolehi dividen seperti yang dinikmati oleh para pemegang saham biasa. Salah satu faedah utama melabur dalam waran ialah leveraj kos (cost leveraging). Ia bermakna dalam pelaburan waran, anda berpeluang mendapat pendedahan pergerakan harga seperti di pasaran saham dengan hanya sebahagian daripada kosnya.

Waran yang telah mencapai tarikh matang/luput biasanya akan ditukar kepada saham induk dengan syarat pelabur membayar jumlah tertentu yang telah ditetapkan (conversion price atau nilai tebus). Proses ini dikenali sebagai ‘melaksanakan waran’.

Terdapat dua jenis waran iaitu waran opsyen beli (call warrants) dan waran opsyen jual (put warrants).

Waran opsyen beli adalah salah satu jenis waran yang paling lazim di pasaran saham tempatan dan hampir serupa dengan opsyen. Waran dikeluarkan oleh syarikat saham pendasarnya, manakala opsyen merupakan instrumen kewangan bursa saham. Waran biasanya dikeluarkan oleh syarikat-syarikat sebagai tawaran untuk menarik pelabur-pelabur membeli sekuriti yang baru diterbitkan. Waran juga dianggap sebagai jenis terbitan ekuiti derivatif kerana ia memperoleh nilainya daripada sekuriti pendasarnya.

Harga laksana (exercise price/ strike price)

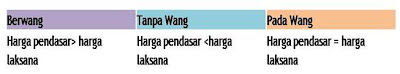

Harga laksana merujuk kepada harga apabila pelabur membeli waran opsyen beli dan ini ditentukan apabila waran diterbitkan. Harga laksana akan menentukan sama ada waran anda berapa pada kedudukan, Berwang (In-the-Money), Tanpa Wang (Out-of-the-Money) atau Pada Wang (At-the-Money).

Kesan Penggearan (Gearing effect)

Antara sebab utama waran menarik minat pelabur adalah kosnya yang kecil berbanding dengan harga saham tetapi pada masa yang sama menawarkan pulangan yang agak besar, sama ada positif atau negatif.

Mari kita lihat contoh saham ABC yang berharga RM2.00 seunit di pasaran. Pelabur A melabur RM2,000 untuk membeli 1,000 unit saham. Pelabur B pula membuat keputusan untuk melabur modal yang sama sebanyak RM2,000 dalam waran yang bernilai RM0.50 setiap waran. Dengan jumlah pelaburan yang sama, Pelabur B memiliki 4,000 saham.

Jika saham ABC mendapat keuntungan RM0.30 atas setiap unit saham, maka harga tutup saham adalah RM2.30 memberikan peratusan keuntungan sebanyak 15%. Walau bagaimanapun, dengan keuntungan RM0.30 dalam waran itu, dari RM0.50 kepada RM0.80, peratusan keuntungan itu akan menjadi 60%.

Inilah contoh kesan penggearan waran. Walau bagaimanapun, dengan adanya kemungkinan mendapat keuntungan yang besar, anda juga mungkin kerugian besar. Dalam jangka hayat sesuatu waran, lazimnya harga waran bergerak selari dengan harga saham pendasar. Namun, oleh kerana wujudnya kesan penggearan, penurunan kecil dalam harga saham pendasar akan mengakibatkan kejatuhan ketara dalam harga waran.

Menggunakan contoh di atas, jika harga saham pendasar berkurangan dari RM2.00 kepada RM1.80, penurunan peratusan ialah 10%. Tetapi, dengan jumlah yang sama iaitu pengurangan sebanyak RM0.30 dalam waran tersebut akan menyebabkan penurunan sebanyak 60% dalam nilai waran.

Tempoh matang

Semua waran mempunyai jangka hayat yang terhad. Sekiranya harga saham pendasar kekal di bawah harga laksana ketika tempoh matang waran tersebut, waran tidak akan mempunyai sebarang nilai dan pelabur akan kerugian.

Oleh itu, adalah amat penting bagi pemegang waran untuk menumpukan perhatian terhadap tempoh matang waran dan juga harga pendasar saham tersebut

Kawalan risiko

Dengan risiko tinggi sebegini, pelabur yang berminat dalam waran harus memahami sepenuhnya tahap toleransi risiko mereka sendiri. Pelaburan yang terlalu banyak dalam waran boleh menyebabkan portfolio pelaburan mereka terdedah kepada risiko yang berlebihan. Ramai pelabur cenderung untuk membeli waran yang sangat aktif dalam pasaran tanpa banyak pengetahuan mengenai produk pelaburan tersebut. Oleh kerana waran juga popular di kalangan spekulator jangka pendek, waran yang aktif didagangkan mungkin tidak sesuai bagi pelabur yang berhasrat untuk memegang waran untuk jangka masa panjang. Nilai yang sedia ada mungkin diwujudkan oleh pelabur-pelabur jangka pendek yang membuat spekulasi dan cuba untuk mendapatkan keuntungan dengan cepat. Oleh itu, adalah penting bagi pelabur untuk memberi perhatian kepada jenis pelabur yang berminat dalam waran itu.

Membeli waran pada kedudukan “berwang” boleh menawarkan keuntungan yang sedikit tetapi risikonya lebih rendah berbanding dengan waran “pada wang”. Apabila waran berkedudukan “pada wang”, ia kurang sensitif kepada pergerakan harga saham pendasarnya. Ini bererti walaupun harga saham meningkat, harga waran mungkin tidak mempunyai pergerakan yang ketara, seperti yang kita harapkan daripada waran “berwang”. Lebih teruk lagi, jika jangka hayat waran itu menghampiri dengan tempoh matangnya; nilai waktunya akan menurun secara drastik.

Seperti dalam mana-mana pelaburan, seseorang pelabur harus memastikan bahawa mereka benar-benar memahami ciri-ciri waran sebelum membuat keputusan untuk melabur dalam produk pelaburan tersebut. Ini akan membolehkan pelabur membuat keputusan yang bersesuaian dan mampu membuahkan hasil yang diinginkan.

No comments:

Post a Comment